Goldpreis (monthly)

Kühlen Kopf bewahren – Stopps nachziehen

Im bisherigen Jahresverlauf legte der Goldpreis in der Spitze um mehr als 65 % zu. Damit ist das Edelmetall nicht nur auf dem besten Weg das beste Jahr der Börsenhistorie zu realisieren, sondern liegt trotz der jüngsten und durchaus scharfen Korrektur 20%-Punkte über der Wertentwicklung des im bisherigen Rekordjahres 2007 (+31 %). Aufgrund des scharfen „U-turns“ der vergangenen Woche ist eine Erfolgssträhne von neun weißen Wochenkerzen in Folge gerissen. Trotz des x-ten Allzeithochs bei 4.379 USD ist also derzeit nicht alles Gold was glänzt. Im Monatsbereich notiert der RSI beispielsweise bereits seit April 2024 dauerhaft in seiner oberen Extremzone. Der aktuelle Oszillator-Wert von 91 liegt auf dem Niveau von Anfang 1980. Der RSI ist also massiv überhitzt. Die Dynamik der jüngsten Goldpreis-Rally unterstreicht zusätzlich noch ein anderer Aspekt: In den letzten beiden Monaten konnte das Edelmetall in der Spitze um über 900 USD zulegen. Wenngleich der zugrundeliegende Basisaufwärtstrend absolut intakt ist, gewinnt doch ein aktives Money Management derzeit an Bedeutung. Vor diesem Hintergrund gilt es, das jüngste Monatstief bei 3.819 USD nicht mehr nachhaltig zu unterschreiten. Ein strategisches Rückzugslevel stellt indes die alte Ausbruchszone bei 3.500 USD dar.

Quelle: LSEG, tradesignal; Stand: 21.10.2025. 5-Jahreschart im Anhang. Diese Angaben sind kein verlässlicher Indikator für die künftige Wertentwicklung.*

| Produkte auf |

| Gold |

DAX® (weekly)

Relative Stärke: Gewinner bleiben Gewinner

Die Relative Stärke nach Levy nutzen wir regelmäßig in Kombination mit dem Momentum-Indikator, um unter anderem die DAX®-40-Aktien in unserem Trendkompass zu analysieren. Darüber hinaus thematisieren wir regelmäßig ausgewählte Momentum-Strategien im Daily Trading-Newsletter. Doch das vom US-Amerikaner Robert Levy entwickelte Konzept der Relativen Stärke bietet auch unabhängig davon interessante Ansätze zur Umsetzung eigener Anlagestrategien. Darüber hinaus ist der „Momentum-Effekt“ inzwischen gut erforscht und findet auch in der Wissenschaft eine breite Anerkennung. Für die Berechnung des RSL-Koeffizienten, wird der aktuelle Wochenschlusskurs in Relation zum Durchschnitt der Schlusskurse der letzten 27 Wochen gesetzt. Damit handelt es sich um eine langfristige, trendfolgende Vorgehensweise. Nach dem Motto „Gewinner bleiben Gewinner“, bedeutet ein RSL-Wert größer 1, dass der aktuelle Schlusskurs eines Basiswerts über dem Durchschnittskurs der letzten 27 Wochen notiert, was auf einen Aufwärtstrend hinweisen könnte. Umgekehrt signalisieren Werte kleiner 1 eine unterdurchschnittliche Entwicklung innerhalb der letzten 27 Wochen – und damit einen möglichen Baissetrend.

DAX® (weekly)

Die Guten ins Töpfchen, die schlechten ins Kröpfchen

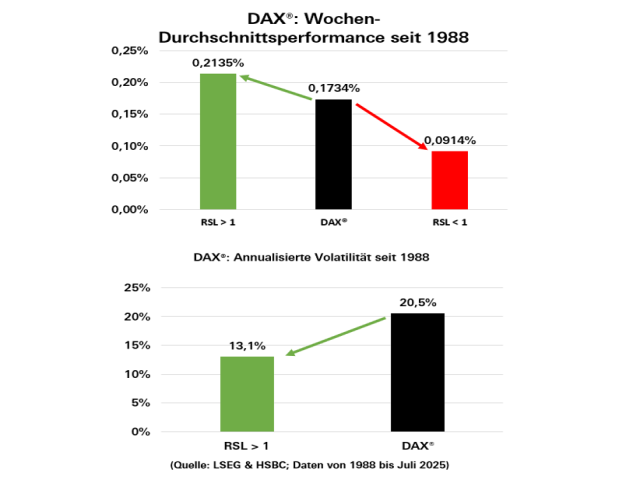

Im zweiten Schritt wollen wir Ihnen verschiedene Selektionsmöglichkeiten vorstellen, die wir auf Grundlage von historischen DAX®-Daten von 1988 bis Juli 2025 getestet haben. Um die Auswahl anhand der Relativen Stärke zu manifestieren, untersuchen wir zunächst eine Investition in die deutschen „blue chips“, wenn der RSL-Wert der Vorwoche größer 1 ist. Mit anderen Worten: Wir engagieren uns im DAX®, wenn nach dem Konzept von Levy ein Aufwärtstrend vorliegt. Auf Basis dessen errechnet sich für die Folgewoche eine Durchschnittsrendite von 0,21 %. Damit fällt die Wertentwicklung in den guten Wochen besser als der Durchschnitt über alle Wochen seit 1988 (0,17 %) aus. Vor allem aber wird die Performance im Abwärtstrendfall (RSL < 1) von 0,09 % deutlich in den Schatten gestellt. Salopp formuliert schlägt der grüne Balken den Schwarzen und der Schwarze schlägt den Roten. Unter dem Strich wird dadurch die Sinnhaftigkeit der Relativen Stärke (Levy) als Selektionskriterium dokumentiert. Wenn man den Blickwinkel verändert und zusätzlich das Risiko ins Kalkül miteinbezieht, dann wird diese Erkenntnis zusätzlich untermauert. Schließlich fällt die annualisierte Volatilität im Aufwärtstrendfall um ein gutes Drittel geringer aus (siehe Chart).

Quelle: LSEG, tradesignal; Stand: 23.09.2025. 5-Jahreschart im Anhang. Diese Angaben sind kein verlässlicher Indikator für die künftige Wertentwicklung.*

DAX® (weekly)

„Buy the dip“ – nur wann?

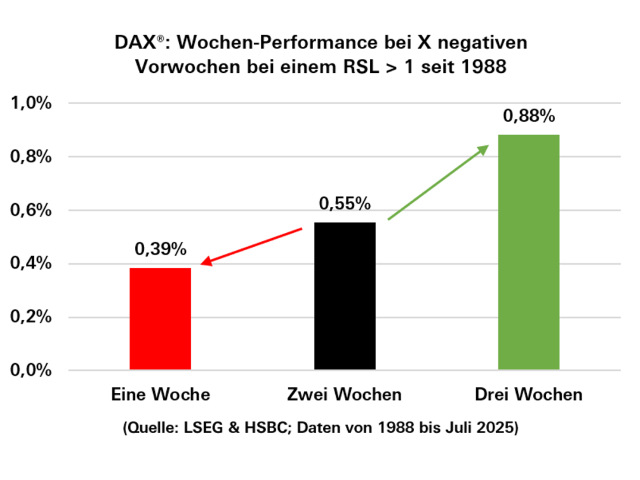

In den letzten Jahren hat die „buy the dip“-Mentalität – vor allem bei jüngeren Anlegerinnen und Anlegern – spürbar zugenommen. Durch die Kursentwicklung der jüngeren Vergangenheit, die oftmals von schnellen dynamischen Erholungen (V-Muster) geprägt waren, lässt sich dieses Verhaltensmuster nur zu gut erklären. Doch ist wirklich jeder Rückschlag eine Kaufgelegenheit? An dieser Stelle versuchen wir gar nicht erst einen großen Spannungsbogen aufzubauen: Unsere Auswertung zeigt, dass Anlegerinnen und Anleger vor allem dann einen statistischen Vorteil auf ihrer Seite haben, wenn Pullbacks in den DAX®-Aufwärtstrendphasen gehandelt werden (siehe Chart). So steigt die durchschnittliche Wochenrendite bei einer Relativen Stärke von über 1 und einer vorangegangenen Korrekturwoche um mehr als den Faktor 2 auf 0,39 %. Konsolidieren die deutschen Standardwerte im Verlauf einer Haussephase sogar zwei Wochen, dann beträgt der Kurszuwachs in der Folgewoche bereits 0,55 %. Bei drei Wochen Korrektur sind es sogar 0,88 %. Alle Werte liegen deutlich über den historischen Vergleichswerten. In der Summe dokumentiert unsere Auswertung, wie sinnvoll das Momentum im Allgemeinen und die Relative Stärke im Speziellen als Selektionskriterium ist.

Quelle: LSEG, tradesignal; Stand: 19.09.2025. 5-Jahreschart im Anhang. Diese Angaben sind kein verlässlicher Indikator für die künftige Wertentwicklung.*

| Produkte auf |

| DAX® |

Jörg Scherer

Leiter Technische Analyse HSBC Deutschland

5-Jahreschart Gold & DAX®

|

|

Quelle: LSEG, tradesignal; Stand: 20.10.2025. Diese Angaben sind kein verlässlicher Indikator für die künftige Wertentwicklung.*

| Zurück zur Übersicht |